最近、ニュースを見てると早くも2024年の賃上げの話題を見かけるようになりました。

しかし、内容を見るといろいろ条件があり「全員一律」ではありません。

ましてや、報道されていない「社内の賃上げ方針」には、さらに厳格化されているのでしょうね。

その厳格化の結果、たしかに「賃上げ」の恩恵を受ける方もいれば、その逆に「賃下げ対象者」や「仕入先への納入価格引き下げ」など、相も変わらず「コスト削減思考しか考えられない経営者」が計画しているのですから、しょせんはマスコミ向けの「賃上げしますよ」アピールで終わることでしょう。

もう数十年前のような高度成長時代にあった「複年間にわたる安定的な賃上げ」が享受できる時代ではないようです。

今回のテーマである「書籍 21世紀の資本」にある「r>g」が、今後、私たちサラリーマンが目指す道を示しております。では内容を確認していきましょう。

21世紀の資本 著書 トマ・ピケティ氏について ※『ウィキペディア日本語版』より

トマ・ピケティ(Thomas Piketty、1971年5月7日 – )は、フランスの経済学者。

経済学博士。パリ経済学院 (École d’économie de Paris, EEP) 設立の中心人物、教授。社会科学高等研究院の研究部門代表者。

パリの国立高等師範学校出身。経済的不平等の専門家であり、特に歴史比較の観点からの研究を行っている。膨大な統計データを利用して格差と再分配の問題を考察した2013年の著書『21世紀の資本』で一躍時代の寵児となった。

引用:トマ・ピケティの紹介文

『ウィキペディア日本語版』最終更新 2023年10月21日 (土) 13:20より

21世紀の資本 「r>g」とは?

この「21世紀の資本」は、ベストセラーになるほどの有名な書籍です。

これは皆さんが普段、感じられている「貧困の差」が年々広がっておりますよね。

この「貧困の拡大」を先にお述べた「膨大な統計データ」より「貧困の拡大の原因」「資本家への富の集中への対策」を提案されておられることから、この書籍は多くの方から指示を受けております。

不等式の「r」は資本回収率を表す。

この「r=資本回収率」は、約5%になるそうです。

これは資本家が、資本金を投じて得られる「利益」を表します。

不等式の「g」は経済成長率を表す。

この「g=経済成長率」は、1~2%ほどになるそうです

これは労働者が「働いて得られる給料の伸び率」を表します。

「r>g」が確かに明らかにされたことは?

「資本家 r5%の利益 > 労働者 g1~2%賃金の伸び率」の不等式より、労働者よりも資本家の方が利益を享受できることを証明されました。

その不等式が続いている今でも「労働者と資本家の貧富の格差」が拡大続いていることの証左となっております。

サラリーマンつまり「労働者」である限り、低賃金に甘んじ「裕福な生活」にはたどり着けないことが証明されたのです。

日本の労働者であるサラリーマンが置かれている現状

サラリーマンの「給与」を取り巻く環境は、日本に限っていえば、ますますひどくなるでしょう。

・2020年(中小企業も対象)からの残業規制。

・2023年のインボイス制度の厳格運用 これにより副業ができる仕事が大幅に限定されました。

・2024年 森林環境税 一人年間1000円負担

・毎年改定される「社会保険料のアップ」など。

上げれば、きりがないほど「サラリーマン=労働階級」への手取収入が減少する要因はたくさん存在します。

さらに冒頭に述べた「賃金アップ」は、労働者等しくではありません。若く有能な人材確保のため、行われる政策です。では「その賃上げの原資」は、どこからくるのでしょうか?

それは、40歳以上の中高年の賃金終え置き、もしくは減少により賄うことになるでしょう。

サラリーマンの今後 進むべき道は?

答え サラリーマン投資家になりましょう。

今、日本の株式市場は「改革の途上」にあります。

実際、東京証券取引所(以後、東証)が昨年より「上場企業の階級分け」、2023年より「資本コストや株価を意識した経営の実現に向けた対応等に関するお願いについて」実施しております。

これにより「配当金の増配」「自社株買い(償却)による株価上昇」の効果が期待でき「日本の株式市場の魅力」が向上していくでしょう。

まずは、2024年開始「新NISA 成長投資枠 年間240万円」購入目標に

来年2024年から始まる「新NISA制度」、この非課税を活用し我々サラリーマンが「投資家=株主」になりましょう。

新NISA制度は、以下の内容です。

仮に「新NISAの成長投資枠」5年間で1,200万円株式 配当率4%を購入したとしましょう。

年間、受取配当金(非課税) 48万円を手に入れることが出来ます。

さらに最近増配傾向がありますので、6年目以降は、さらに48万円を超える「受取配当金(非課税)」を得ることができます。

では、次に筆者が40代で再チャレンジした株式投資結果を見てください。

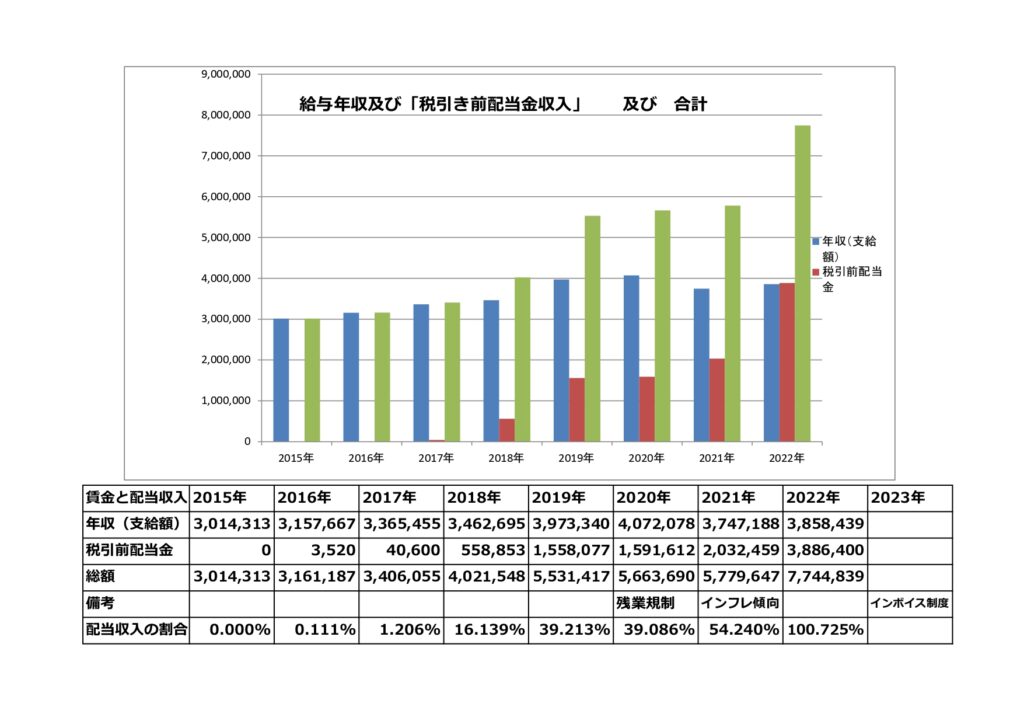

税引き前の年収(労働収入)及び税引き前配当収入

筆者が40代で株式投資へ再チャレンジしたもは、2015年でした。

しかし、その時まだ「書籍 株式投資の未来」に出会う前でした。

なお再チャレンジの当時は、意気込みだけで「明確な投資方針」はありませんでした。

結果、短期売買により、1円も配当収入も得られず2015年の配当収入は0円でした。

2018年4月 株式投資の未来に出会い、配当再投資を学ぶ

上の年収表をみますと「2018年」から配当収入が跳ね上がります。

それは、株式投資の未来を読み、どのような銘柄を購入すればよいか、自分なりに回答を得たからです。

その後、紆余曲折がありましたが、年々「受取配当金」が増やすことが出来ました。

なお2022年では給与年収より「税引き前受取配当金」の方が収入を上回りました。

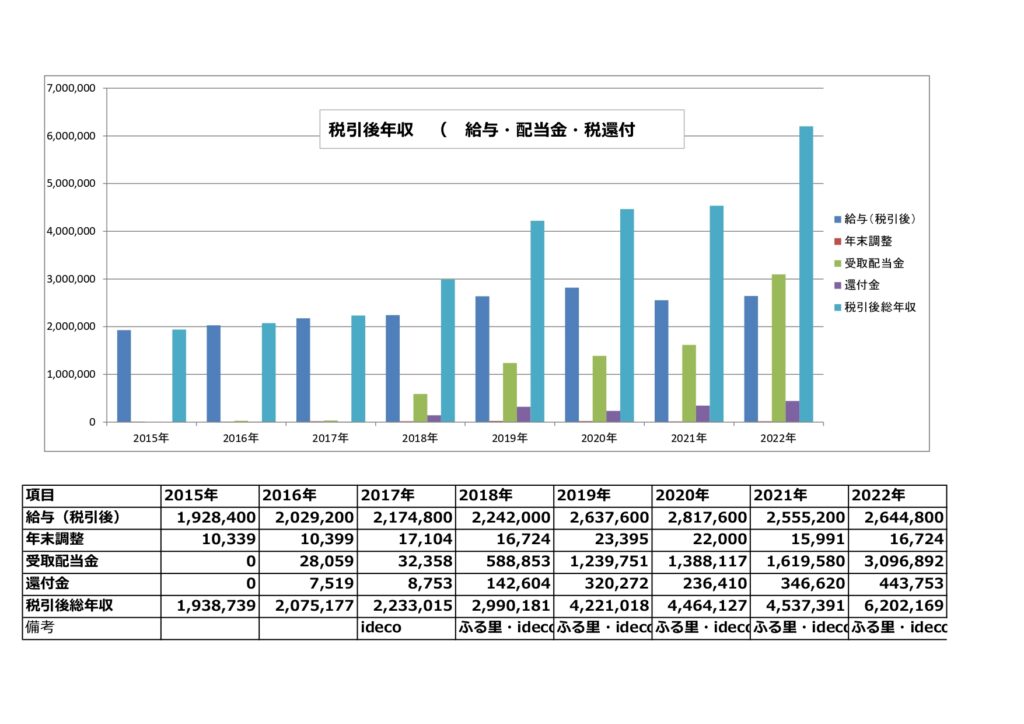

税引き後年収 (税引き後配当収入を含む)

下記の表は、先の「税引き前年収」より「税金・社会保険料」を差し引き、「年末調整」や「確定申告による還付金」を付け加えた表です。

上の表では、以下の点を注視してみてください。

給与(税引・社会保険料引き後)

「年収」から「税金及び社会保険料」で、3割以上差し引かれております。

「低所得者」の自分で、これほど引かれているのですから、もっと給与が高い方は、さらに高額な「税金・社会保険料」を負担しているわけです。

税引き後受取配当金

一方、「税引き後受取配当金」は、「税金20.315%(所得税・復興特別所得税15.315%、住民税5%)」となります。

しかも確定申告にて「総合課税」にて申告すれば「配当控除10%」が差し引かれるのです。

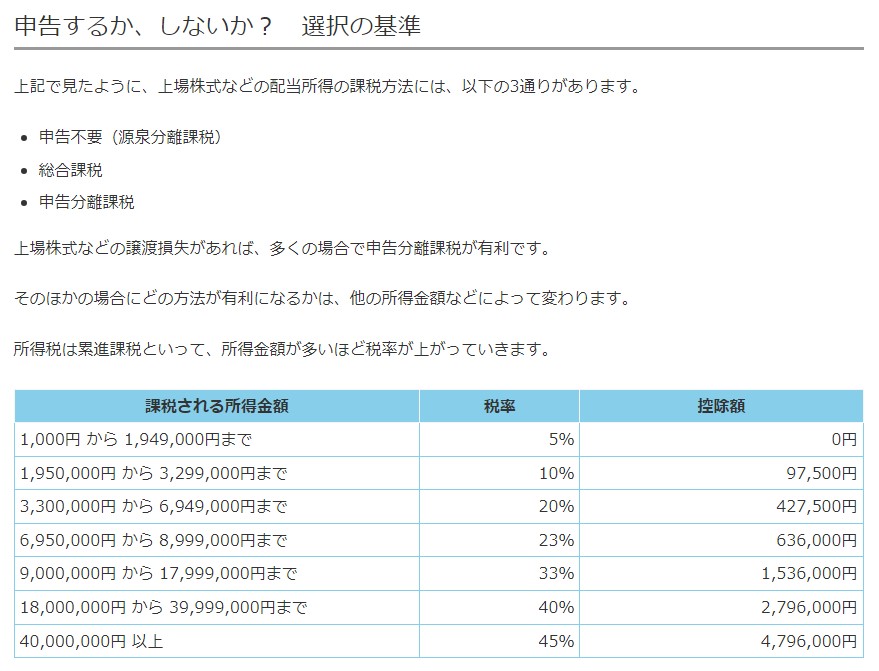

ただし、以下の表を見てください。

引用:ペンデル税理士法人 配当所得は申告した方が良い?所得税・住民税の課税方式統一で大きく変わる有利不利判定

ただし、この「配当控除」も、私のような低所得者には十分「税還付金」が得られますが、高所得者の方は、むしろ「確定申告」をすると「追徴課税」される恐れがありますので確定申告は人任せにせず、自分自身に作成されることをオススメ致します。

配当控除は、確定申告をした全員恩恵が受け入れられるとは言えず高所得者ほど不利になる。

まとめ サラリーマン投資家を目ざせ

今回のテーマは理論だけではなく、自身の体験も交えて作成しました。

結果、ブログ作成の過程で、自身の「過去の給与・配当金」を調べたところ、明らかに「給料」から税金・社会保険料が取りすぎなことを認識できました。

この「給料の手取」を見て、サラリーマン(労働者)で「資産形成」を無理だと改めて感じました。

一方、現時点では「株式」から得られる「配当金」からの手取収入は、給与収入に比べて明らかに「有利」です。

しかし読者の皆さん 油断しないでください。

政府は「サラリーマン」から確実に「税金・社会保険料」を取ることしか考えているからです。

消費税も、いつ値上がりするかわかったものではありません。

今、サラリーマンが出来ることは、来年から始まる「新NISA制度」を最大限活用することです。

しかし、投資未経験者の方には、株式投資は、かなり敷居が高いのも事実。

それだけ、どの投資にもリスクがあり、投資に失敗し退場する方がいるのも事実だからです。

しばらくは株式投資をテーマにブログ作成します。

このリスクが高い「株式投資」を、どのように活用し「資産形成」していくか。

また自身が体験した隠された株式投資のリスクなども紹介したいと思います。

さらに「老後資金を着実に資産形成」向きの株式銘柄や、不向きな銘柄。

初心者の方にも、株式投資がわかりやすく紹介している書籍なども紹介したいと思います。