日本、アメリカ共に、各種株式市場の高値更新中。もう株式の単価が高く購入意欲がありません。

しかも、ここにきて「あおぞら銀行」「日本製紙」など、個々の事情による業績悪化が明確化されることにより、2月の決算発表で株価急落する銘柄が散見されるようになりました。

つまり日本株については、投資の際、より慎重に選別しながら投資する難しい時期を迎えようとしております。

一方、アメリカ株について、日本人視点で語るなら「円安」によりアメリカ株に対する購買力が低下中。これだけで日本人は、円で多くの支払を求められ投資効果が激減してます。

この円安による「割高購入」に加え、アメリカ株は「最高値更新中」つまり日本人は、アメリカ株をさらに「高値掴み」している状況です。

そのため、私自身、アメリカ株の購入は全くございません。

将来に備え、新NISAの積立枠で毎月1000円購入しているだけです。

そんな中、先日ヤフーニュースで「東証REIT指数」の安値更新話題を、たまたま見かけました。

本日は、この日本の「REIT」について考察したいと思います。

東証REIT指数の安値更新理由は?

たしかに東証REIT指数を確認すると、2020年コロナウィルス相場を経て2021年の回復相場以降、最安値更新をしていることが分かります。

原因の「日銀」によるゼロ金利政策からの転換への備え

考えらるの原因は、日本銀行による「ゼロ金利解除」つまり、利上げです。

その「ゼロ金利解除」による市場へのインパクトに備え、大口の法人が事前に「資産防衛」のため資産配分のリバランスが続いているの証左ではないでしょうか?

日本銀行の限界 ゼロ金利のみの可能性大

ただし日本は、今週GDP二期減少によりテクニカル的には「不景気」に突入しました。

また市中に住まう私たち自身、買い物時、物価が急上昇していることを実感しております。

今頂いている「手取収入」では、買い物できる「点数」を減らすしか生活防衛する手だてがありません。

そのため日本銀行は、ゼロ金利解除 つまり0.1%の利上げしかできないと思われます。

仮に追加利上げしても、さらに0.1%が今の日本国内の状況では限界と思われます。

この最悪のケース 0.1%の金利ではREITへの業績影響は軽微と思われます。

今後、アメリカ地銀問題再発への間接的マイナス影響について要注意

まずは、日本の「REIT」運営会社のほとんどは、「まじめに」運営しており、アメリカのような商業オフィス破綻危険性のようなケースは、日本では起こりえません。

アメリカの商業オフィスの危険性は、コロナウィルス後の生活様式が変化し、在宅勤務がメインになったからです。

そのため、わざわざ「高い賃料」である都市部中心部のオフィス需要が、ごっそり無くなってしまったことが原因です。

対して日本では、都市部のオフィス需要は堅調なので、アメリカのような商業オフィス破綻の危険性は皆無なのです。

2024年中にアメリカ 地銀問題の再発確率は、非常に高い

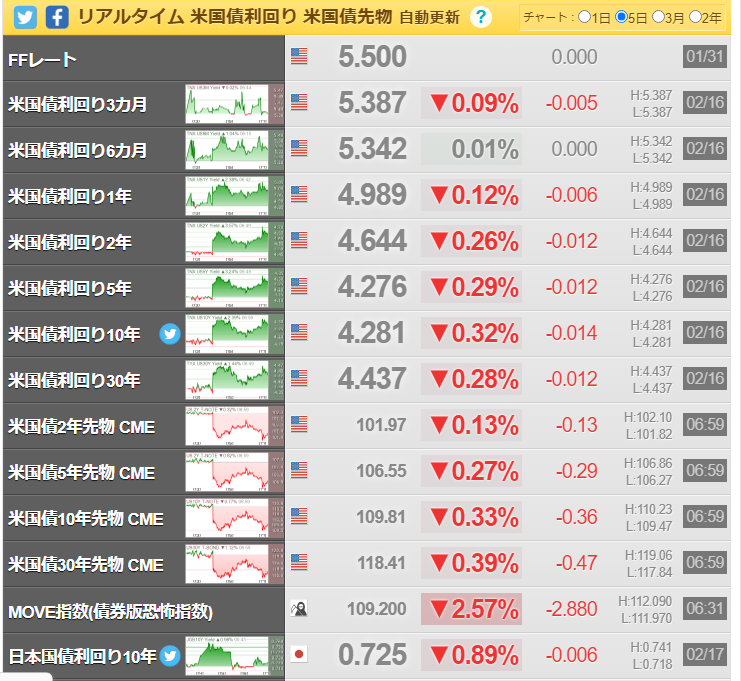

理由は、アメリカ経済の堅調によるインフレ率の高止まりのため、FRBによるアメリカ政策金利の利下げ時期は、跡ずれし今では「5月の利下げ」が有力ですが、「6月以降」もあり得る展開となっています。

つまりこの高金利により、アメリカの賃貸オフィス所有者の「資金調達」がますます難しくなっているため「破綻リスク」は現実的になりそうです。

もしアメリカ地銀問題が再発した場合、日本の「REIT」のポジション調整による「連れ安」になる可能性が高いと思われます。

投資の際は、時間分散しながら慎重に日本「REIT」を買い増ししていくのが最適だと思われます。

日本の「REIT」の個別銘柄を見てよう。

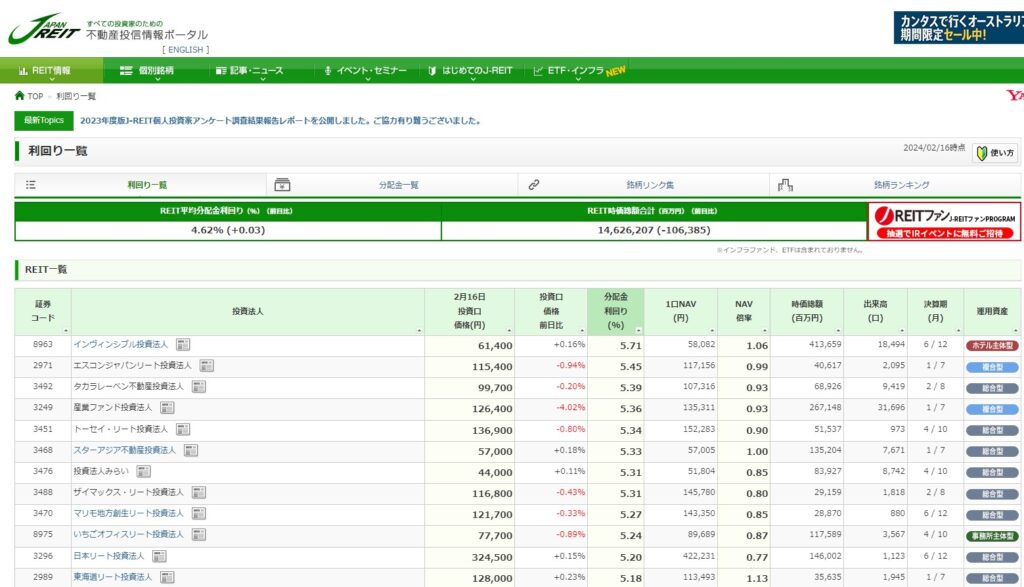

引用:JAPANREIT 不動産投信情報パータル 利回り一覧

久しぶりにみた「JAPANREITのホームページ 利回り一覧」を確認すると、分配金5%台の銘柄が増えておりました。

個別銘柄 精査の必要あり すべてが投資対象ではありません。

REITは、まだ歴史が浅く2014年前後に東証市場に登場しております。

そのため、各REIT銘柄について、個別の運営会社ホームページにて「IR情報 IRライブラリー」を確認しましょう。

一例 トーセイ・リート投信法人 2023年10⽉期(第18期)決算資料

この「決算資料」を必ず読んだうえで、投資判断をお願いします。

REIT購入は、新NISA成長投資枠を活用してください。

REITと株式の最大の違いは、REITの分配金は、確定申告時に「配当控除」を受けることができません。つまり節税効果が期待出来ないということです。

そのため「新NISA投資成長枠」での購入が「良き」と思われます。

いまこそ、分散投資が必要では???

世界経済の中心地、アメリカは既に高金利状態。

GDP2位の中国は、デフレ進行中。将来の金融リスクに備え、中央銀行、個人の金購入量が急拡大しております。

このように、世界経済は徐々に暗雲が見えてきております。

これは近年、なかなか見られない株式市場への「危険性」の予兆のように思えます。

分散投資先は?

もし私がアメリカ人な中期期間の運用なら「アメリカ国債 5年物」、短期運用ならMMFを資産全体の30~20%を購入していると思います。

では、日本では「REIT」を検討の価値あり。

理由、東証REIT指数が安値更新中「平均分配金利回り 4.62%」で、今後、さらに東証REIT指数が下がり続ければ、さらに「分配金利回り」が高くなるでしょう。

そのため資産の10~20%の割合で、購入の際は、時間分散しながら、小口で買い集めていくことが良いでしょう。

現実は、自分の保有銘柄が「配当金累進型」がほとんどを占めているので、実際の購入は、1口買えるかどうかの資金しかありませんが・・・・・。

投資は自己責任で

REITは、株式に比べ「投資の旨味」がかなり薄味です。

それは、①株価の上昇率ほど値幅が全く取れない。(売買益が期待できない)

⇒REITは、基本レンジ相場のため、高値更新があったとしても長続きしません。

②株式の配当金のような大幅増配はなく、あくまで安定的な分配金のみ配分されます。

③ただし、REITは実物資産なので「インフレ対策」になります。

⇒株式に比べ「低いリスク」でインフレに備えることが出来ると思われます。

以上が本日の「REIT」について考察しました。

では、また。