本日は「投資へのモチベーション維持方法」について考察したいと思います。

ここでの投資とは「株式投資」を表しています。

株式投資は、元来、有望な会社へ出資し株主となり会社が生み出した「利益」を出資割合に応じて「配当金」を得るものです。

つまり数年から数十年に渡り自分が出資したいと思える会社に「長期投資」するものです。

そのため、このブログでは「ベンチャー企業」や「東証のグロース区分に当たる企業」は取り扱い致しません。

なぜなら、将来の老後生活を豊かにするために「長期にお金を預けられる企業への投資」を勧めているからです。

これから始める株式初心者の方は、はじめの内は誰しも少額の資金しか株式投資に資金を投じることが出来ないと思われます。これは投資した企業からの「見返り=配当金がすくない」ことを意味します。

つまり、受け取った配当金がたったこれだけなのかと投資する意味・意義が揺らぐ恐れがあり、短期間で株式投資を退場される方もおられるかもしれません。

そこで今回「株式投資へのモチベーションをどうしたら維持できるのか」を考えました。

受取配当金をいつでも簡単に視覚化できるようにする。

株式投資は、あくまで継続して「受取配当金」を地道に増やして行く作業を目指しましょう。

それには「投資=株式購入」してよかったと投資家自身が「満足感」を得る必要があります。

受取配当金が毎年、増えていく実感が株式投資の継続のモチベーションとなる。

受取配当金の「株式への再投資」も忘れずに!

そこで、今回、紹介したいのは「配当管理」というアプリです。

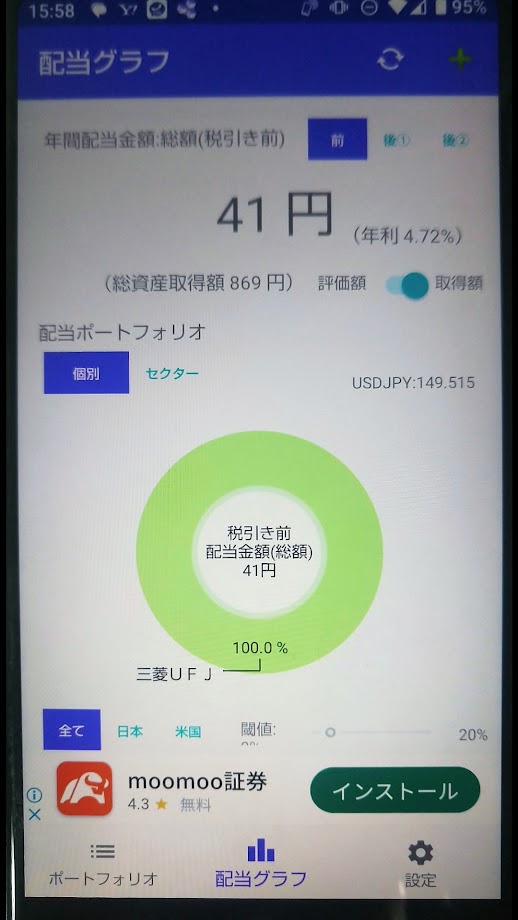

では、実際の画面を見てみましょう。

引用:「配当管理」アプリより

この配当管理は、スマホ用で一目で、今現在、自分が保有している株式の状態「ポートフォリオ」及び次の写真に写っている「現在の株式評価額」「税引き前の受取配当金の受け取る月」がわかるようになっております。

引用:配当管理アプリより

画面を見て頂くと、今年4月に「ポイントインカム」経由で、マネックス証券の口座開設のため、1000円を入金し、「三菱UFJ 1株 869円 配当率 4.72%」で購入したものです。

ちなみに頂いた「ポイントインカム」からのポイントは、スホマゲームの課金に化けましたが・・・・

この配当管理は自分で購入銘柄を手入力しながればなりませんが以下の情報が一目で分かります。

①株式購入の総資産額 ※あくまで手入力したものだけですが・・・。

②株式のポートフォリオが一目でわかり投資金額の内どの銘柄が何%占めているかわかります。

③購入株式の「取得単価」「現在の評価額」が一目でわかります。

④「税引き前受取配当金」の入金月に、いくら配当金が頂けるかわかります。

以上の4項目で今の「株式投資状況」を一目で把握し、今後購入する株式の指針が分かります。

・受取配当金の分散化を図りたいので、いつも購入する決算月が異なる銘柄を購入したい。

⇒「配当金」の入金月の回数を増やしたい。※例 年2回(2カ月)ではなく4回(4カ月)の入金。

・資産ポートフォリオで、ある銘柄のみ何割と多く保有している。

⇒分散投資の視点から、今後、この銘柄は購入せず別の銘柄を購入し、安全性を重視した分散投資の形に作りたい。

未来のポートフォリオの形(例)

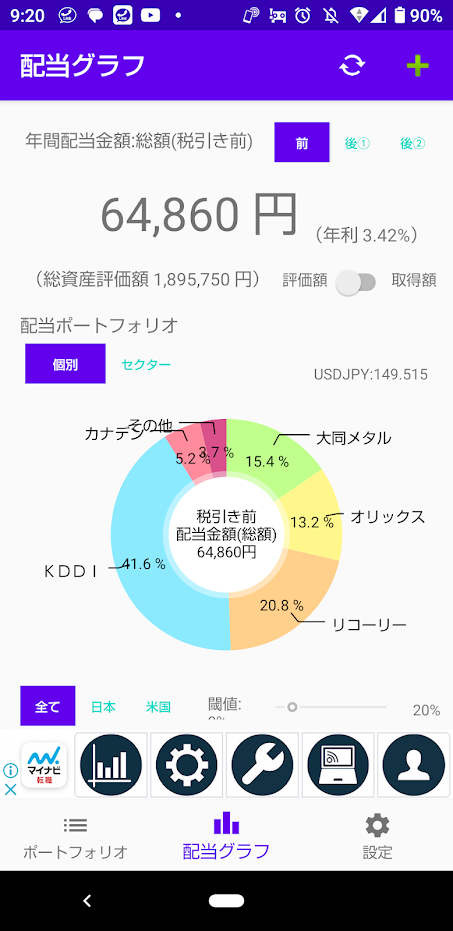

下記の写真のは、筆者の小口銘柄のみアップした「配当管理の画面」です。10月17日時点

あくまで想像として、先程の1株から毎年買い増ししていった結果、下記の結果までたどり着けたという前提で見て頂ければ・・・。

引用:配当管理アプリより

主に「株式優待」を意識して購入した銘柄が多いのが特徴ですので購入時の配当率も低めでした。

上での画面でわかる情報は、下記の通り。

・「税引き前受取配当金」 64,860円 取得単価における配当率 4.5%

⇒「評価ベース配当率」 3.42%

・「取得単価ベース」で見た「総資産取得額 1,441,600円」

⇒「評価額ベース」にすると「総資産評価額 1,895,750円」

となります。

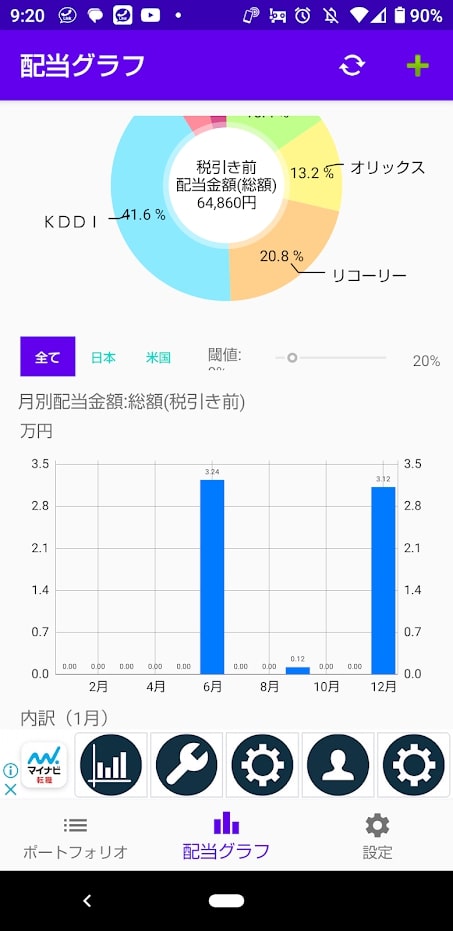

なお「税引前受取配当金及び受取月」は下記の通りです。

引用:配当管理より

筆者は、現在49歳。上の写真で見る限り以下の感想を持ちます。

・60歳までには、年受取月を3カ月間ではなく、6カ月間 つまり隔月入金できる体制を作りたい。

・購入単価は、なるべく上げず「配当率5%」を目標に株式を集めたい。

⇒株式は、連続増配銘柄もありますので、株式を増やさなくても配当率の向上は可能です。

ただし上記銘柄は「株式優待」メインでポートフォリオを組んでおりますので、連続増配銘柄がすくない状態です。

・60歳までには、隔月入金額 最低4万円(税引き後 約20%引きで 32,000円)にしたい。

⇒受取配当金が、非常に高い月があっても、毎月の出費はほぼ同じです。

そのため、出来れば最低限のお金が隔月入金されると「家計管理」に余裕ができます。

ほとんどの企業は、3月か12月決算。そのため、受取配当金の分散化には「REIT(不動産投資信託)」への投資が必要となります。平均利回り5.5%時に集めたいですね。

株式投資は、長年コツコツ購入を。

元来、日本人には「株式投資」はあっていると自分は思っております。

それは「ポケモンカード」「遊戯王」「ビックリマンシール」など集める趣味の方が多いからです。

いままでは株式は「100単位」での購入であったため最低でも3万円からしか購入できませんでした。

しかしここ最近、証券各社がミニ株(1株単位での購入)やポイントでのミニ株投資にて、数百円~数千円と趣味へ投じる金額に近いお金でのミニ株投資が可能になりました。

特に、このような少額資金での投資は、10代の未成年からの投資家(口座開設には親の同意が必要ですが)を誕生させることが容易になり、運用成績次第では40歳で「完全リタイヤ」も夢ではなくなるでしょう。

読者の皆様も、年々下がる手取収入での生活が、ますます困難になると思われます。

そのため、来年からの「新NISA制度」を利用し給料以外の「配当収入」を得ることをオススメ致します。

ここでワンポイント!

保有株式が暴落により「評価額」が著しく下がったとしても、まっとうな投資先ならば「配当金の減配」の可能性は低い傾向にあります。ゆえに安定的な「配当金」を手に入れることが可能です。

なお「株価暴落」は経済に何かしらの不安・負債が発生したときに生じますので、老後資金の安定収入を考えるのならば、毎年手堅く経常利益を出しつつ、同時に配当金も、きちんと支払う企業を選ぶ必要があります。

そのためには、日頃から株式相場に関心を持ち、今後、なんども発生する株価暴落に耐性(株式を保有し続ける自信)を付けておく必要があります。

筆者としては、出来るだけ20代から少額投資・ポイント投資を通じて株式投資の経験を積むことをオススメ致します。

逆に既に55歳を超えている方は、株式投資を始めるには遅すぎます。仮に損失を出しても取り返せる時間とお金(給料)が、わずかしかないからです。

しかし、投資は、あくまで自己責任。それだけは肝に銘じ、経済新聞・経済雑誌・ネット情報を鵜呑みせず、自分で投資判断を下してください。

ちなみに筆者は、経済雑誌推奨の「JT・日産自動車」ブログより「SUBARU」を購入し、数百万円単位の大損失を、つい3年前に経験しております。

株式投資をしていれば、マイナス評価は必ず経験致します。

保有し続けるか、売却損を出しても有望銘柄へ移動するのも自己判断です。

次回、「株式投資の未来」をご紹介します。

この「株式投資の未来」は、今後、株式投資で成功したいのならば、ぜび読んで頂きたい本です。

ブログ等で株式投資の成功体験を公開されている方は必ずといっていいほど読んでいる「赤本」です。

正直、この本だけ読めばOKです。

では、次回のテーマは「株式投資の未来」の書籍をご案内いたします。