この研究会は、今後、ますます「年金支給の繰り上げ」や「年金支給金額の減額」など将来の老後生活不安を「金銭面」「健康面」の2つの視点から考えていくブログです。

なお読者の皆様に有益な情報をお伝えするだけでなく、筆者たる安次郎自身が実践している「株式投資等」及び「健康な体作りのための糖質制限食事・軽運動の効果・検証」も公開していきたいと思います。

すでに世の中は、インフレ傾向にもかかわらず、実質的賃金は2023年8月時点で17カ月連続マイナスです。今後、ますます社会保険料負担など実質手取りの減少など日本を支える中間層の減少が懸念されます。

そのため自分達自身で自己防衛を図るしかありません。

本ブログの記事が、皆様が抱える将来の不安・現在の不安を取り除ける一助になれば幸いです。

では、本題に移ります。

①従来の将来への備え収入アップ方法

いままでの将来への備えは、昇進や昇給による給料アップが家計の収入を増やし、その一部を「預貯金」として銀行などへ預けることで老後への備えが出来ました。

しかし、それは、以下の理由で「将来への備え」が出来なくなりました。

- 労働環境の悪化により「昇進」する意味が無くなった。

⇒単純に「昇進」して課長級以上は残業代による収入アップがなく、会社からグループ全体の成果をもとめられ、心労や体調への負荷により定年まで働き続けることが出来なくなりつつある。 - 昨年2022年ですが、一部上場企業などで黒字にも関わらず45歳以上のリストラが行われた。

- 年々、負担が増える社会保険料及び残業規制のダブルパンチによる手取収入の減少が続き、かつ、この現象は、今後も続くことは間違いないでしょう。

自己防衛に備え、下記に「社会保険料、所得税、住民税」の算出目安を記します。

①社会保険料(全国健康保険協会)

②所得税(国税庁)

③住民税(総務省)

上記の3つをクリックしてもらえば、それぞれ課税計算の数値を確認できることが出来ます。

今後、収入を増やしたい方は、このような税制や、所得制限による「児童手当等」が不利になることを知っておくことが必要です。

もう昔のように、がむしゃらに給料やボーナスを手にする意味が薄れてきました。 - また岸田内閣による「退職金への課税強化」などサラリーマンによって受難が続きます。

本業での収入アップが非常に難しい時代となった。

さらに「インボイス制度」の導入により「副業」も気軽にできなくなってきた。

では、どのように自分たちの収入を増やして行けばよいのでしょうか?

株式投資を行い、安定的な配当金を受け取る。

答えは、株式投資を行い「安定的な配当金」を受け取ることで手取収入のアップが可能です。

しかも、2024年1月から「新NISA制度」が開始され、その内「成長枠(株式投資)年間240万円」まで購入可能です。

(例) 配当金5%の株式(新NISA)で200万円購入した場合、年間合計10万円(免税)

仮に上の(例)に習い、200万円の株式を購入した場合、年間の手取収入が10万円アップします。

国民年金で、老齢基礎年金を満額収めたとしても、月額6万6250円 しかもらえません。

※あくまで、2023年時点で将来貰える額が保証されているわけではありません。

いかがでしょうか。この「国民年金」の事実を持ってしても、来年から株式投資を行う効果は、十二分にお分かりのはずです。では、どのように「株式投資」を行うのでしょうか?

これから、この説明を致します。

まずは楽天銀行及び楽天証券で口座開設しましょう。

- 口座開設時は、ポイ活「ポイントインカム」などを利用し、ポイントをゲットしましょう。

- 楽天銀行及び楽天証券口座開設時のキャンペーンは、必ず事前エントリーを忘れずに!

- 楽天商圏をうまく活用し楽天通常ポイントをゲットし、「ミニ株」を購入しましょう。

- 楽天証券で口座開設時は、必ず「NISA口座の開設」「特定口座開設」の両方を開設しましょう。

⇒「普通口座」を選択すると確定申告時、自分で、購入銘柄や損益を計算しなければなりません。 - 楽天証券の口座開設後、必ず手数料は「ゼロコース」を選択してください。

どの国に投資するのか?

・答えは、現時点では日本株(新NISA 成長枠内)一択です。

なぜなら、将来の備え年金補填目的のため「日本円」が必要だからです。

外国株は、円高に購入を検討しましょう。

2023年10月時点では、かなりの円安なので、今、外国銘柄の購入はオススメできません。

どの銘柄を購入したらよいのか?

- ①「累進配当銘柄」毎年配当金が増える銘柄です。(例 三菱CHキャピタル 25年連速増配中)

- ②非減配銘柄 いままで減配したことがない銘柄 (例 フコク 30年間非減配)

- ③業界一位の銘柄 (例 NTT )

- 上記の①~③の条件を満たし、かつ配当利回りが5%を越えた時が購入検討時期です。

もちろん、妥協は必要です。相場次第では配当率4%超えでの購入も検討に値します。

具体的な銘柄 コード8316 ㈱三井住友フィナンシャルグループの増配状況

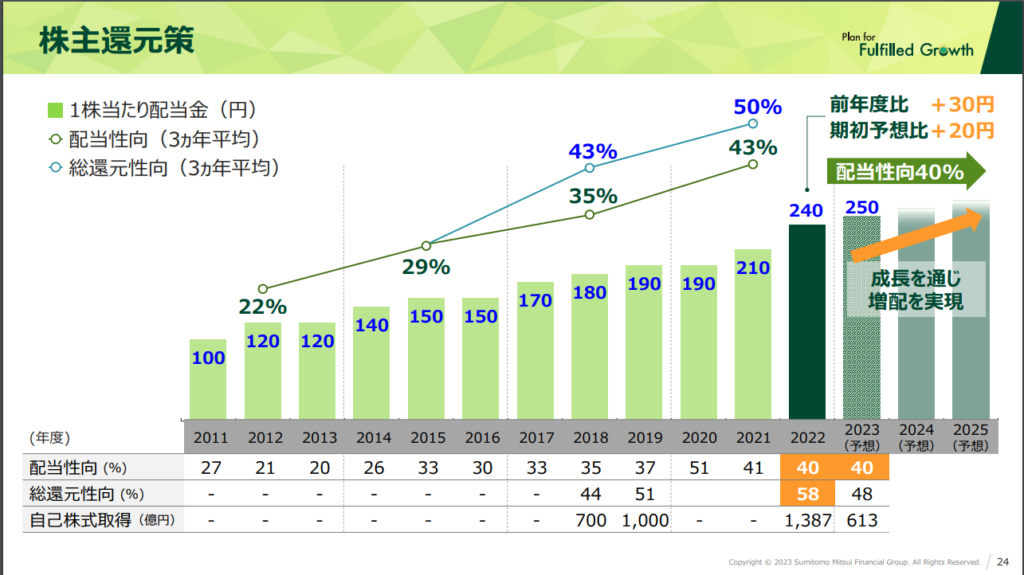

三井住友フィナンシャルグループ IR室より「株主総会関連資料・中間報告書」より、以下の資料をいつでも見れますよ。

上記の株主還元策にて「増配傾向」なのか「不安定な配当なのか」を確認することができます。

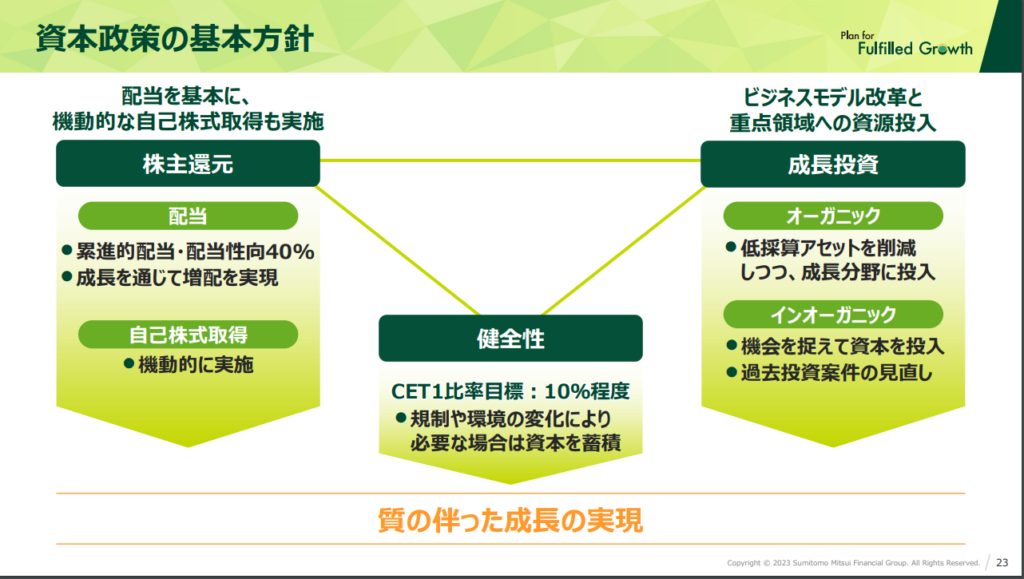

同時に、下記の「資本政策の基本方針」を確認しましょう。

今後、この会社が配当金や自社株について、どのような方向性を示しているか確認できます。

では、いつ株式の購入する時期なのか?

この問いは、非常に難しい問いかけです。理由は以下の通りです。

・日本株に対して、外国人投資家の購入量が高水準

⇒中国・欧州など世界各地で不景気エリアが増え、安定低成長ながらインフレ傾向の日本が投資注目されている。

・日経平均の安定的な上昇は、いわゆる「買いが買いを呼ぶ」状態となり、なかなか暴落してしてくれない。

2024年からの「新NISA」が開始されても慌てて購入せず暴落を待つ。

いつ購入するかの最終判断は、自己判断。投資は、あくまで自己責任です。

結論 2024年の新NISA 成長投資枠を活用し株式購入がおススメ

以上が、今回の「老後生活資金」の確保の答えのひとつです。

投資には、いろいろは商材があります。

(例) FX、個人年金保険、暗号通貨、不動産投資

しかし、いずれも固有のリスクを持っております。

このブログでは、読者皆様が、最低限の行動にて安心して「老後資金」を効率的に確保できる方法を提示したいと思います。これからも宜しく御願い致します。

追伸 お知らせ 健康について

この「シルバーマネーライフ研究会」では、「健康寿命 つまり 健康」をテーマとしております。

こちらについては、先日、YouTubeにて動画配信しておりますので、ぜび、ご覧になって頂きますようお願い致します。宜しければ「チャンネル登録」もお願い申し上げます。