日々年の瀬が近づき、いよいよ2023年も終わりを迎えようとしております。

しかし最近のニュースを見ると、明るい雰囲気にはとても慣れませんね。

それは2024年以降、手取減少が生じる「社会保険料負担増」「各種控除の縮小」「森林環境税」などが導入されるからです。

その他にも、最近の物価上昇による身の回りの生活用品の「価格」が上昇が続きます。

※日本の場合、これでも「電力・ガソリン」など補助金により低く販売されていたためです。

身近な例として市民バス 100円⇒150円(4月1日より)

以上、2024年は、いままで以上に生活費の上昇が続き、ますます貯蓄や投資に回せる余裕がなくなるでしょう。

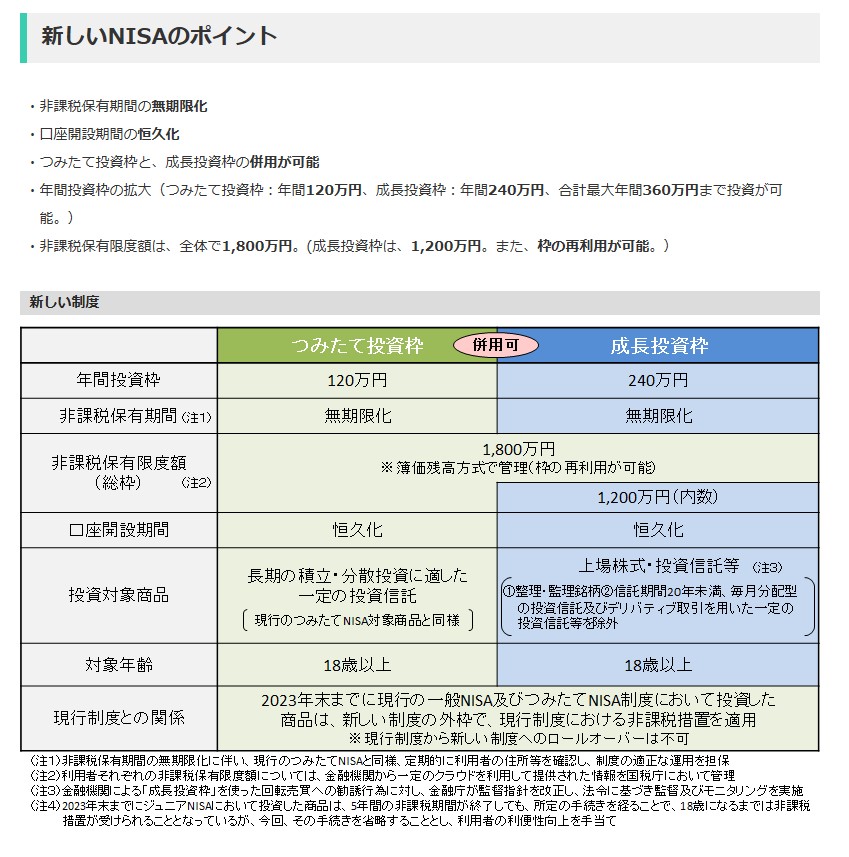

唯一朗報は、新NISAの非課税により、国策である「資産所得倍増プラン」の波に乗るしかありません。

そこで今回は、「新NISA つみたて投資枠」の活用を考察します。

新NISAつみたて投資枠の活用をしよう

新NISA制度は、「つみたて投資枠」「成長投資枠」の2枠で構成されます。

つみたて投資枠 年間投資枠 120万円の活用方法は?

これは、皆さんお一人お一人の投資履歴で運用方法が変わります。

今回、初心者向けで「ローリスク・ミドルリターン」にて運用方法を紹介したいと思います。

まずは証券会社 楽天証券 NISA口座開設がオススメ

まずは証券会社を選びましょう。

楽天証券をオススメ理由は、以下の2つあります。

①毎月の積立を「楽天クレジットカード」で決済で、1%ポイント還元あり

②各社で取り扱う金融商品が異なります。楽天証券にはオススメ商品があります。

⇒銀行系列のNISA口座開設は辞めましょう。基本、銀行手数料収入を主とした金融商品を勧める傾向があるため、投資家にとってなんら利益が生じません。

新NISA おすすめ金融商品

では、新NISAには、さまざまな金融商品がありますが、どの商品が宜しいでしょうか。

以下、順を追って説明致します。

どの金融商品がベターか?

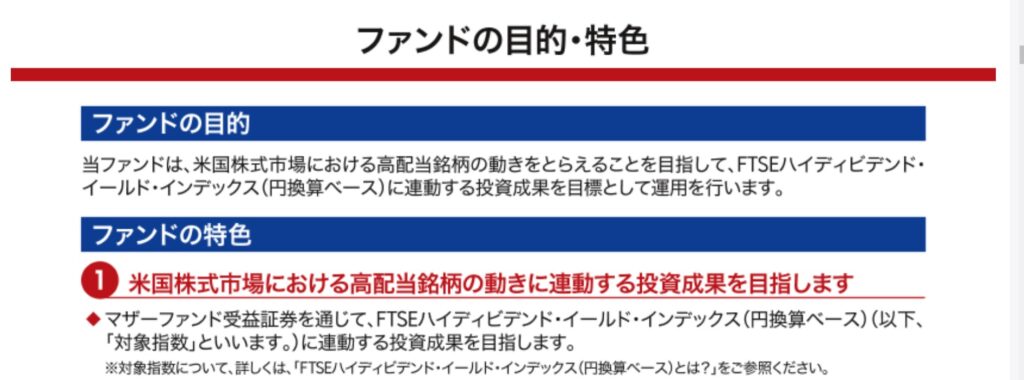

答えは「米国高配当株・インデックスファンド」の金融商品です。

なぜなら長期期間の投資の場合、株式が最大リターンが得られるからです。

また、今後「日本株式・円投資」以外に「外国」で安定的に高リターンが得られる「米国」がおススメです。

詳しくは、下記の「株式投資の未来」を参照してください。

楽天・米国高配当株・インデックスファンドがおすすめ

引用:楽天・米国高配当株・インデックスファンドの目論見書より参照

この「米国高配当株・インデックスファンド」は、米国株の低迷期ほど運用成果が高まる金融商品のため、今後、株式暴落時に最も適した金融商品です。

その仕組みは、先に挙げた「参考書籍 株式投資の未来」のブログを読んで頂ければ、ご理解いただけます。

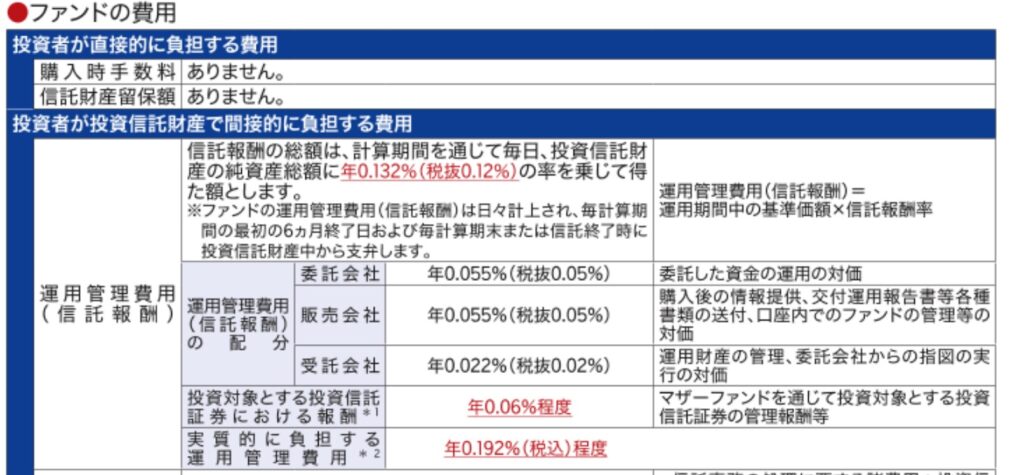

金融商品選択時、運用コストの比較が大事

おすすめの「楽天・米国高配当株・インデックスファンド」のファンド費用が低めの「0.132%(税抜0.12%)」と他のファンドに比べてもオススメです。

引用:楽天・米国高配当株・インデックスファンドの目論見書より参照

特に長期運用ほど、この「ファンドの費用」が低いことが投資家にとって「より大きなリターン」を得られる大事な要素です。

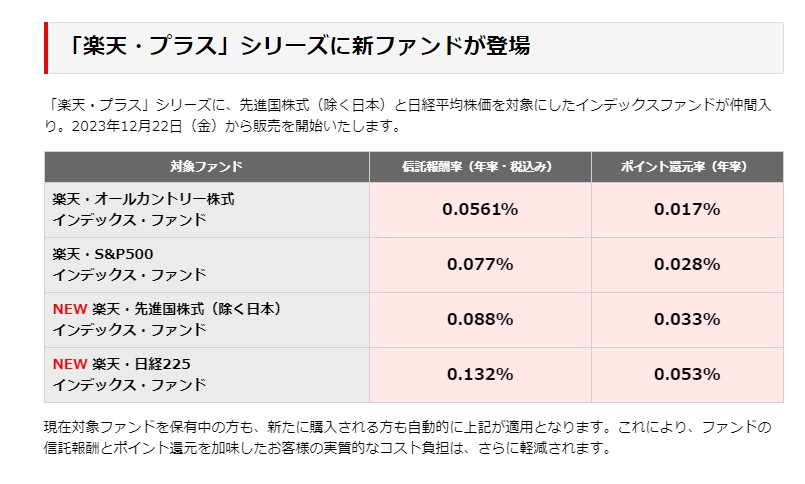

以下、現在、楽天証券が推奨している「新・ファンド」と運用コストを比べた場合、決して引けをとらないほど低コストのインデックスファンドです。

そのため分散投資を考えておられる方は、下記の新ファンドから選ばれることがおススメです。

例えば、分散投資として「日本」へ投資している「楽天・日経225インデックス・ファンド」や、全世界へ投資している「楽天・オールカントリー株式・インデックス・ファンド」がおススメです。

実際、投資設定方法について ※楽天証券の場合

引用:楽天証券 スマホ画面 新NISAへの予約画面より

上記の「スマホ画面」での新NISA予約画面の設定では、以下の4つの設定があります。

①引落方法:楽天カードクレジット決済がおすすめ。購入金額の1%ポイント還元があるから。

※ほかに「楽天キャッシュ」などもありますが、筆者は「楽天キャッシュ」を使用していないので、こちらは設定しませんでした。

⇒なるべく単純な決済方法が、簡単だと思い「楽天カードクレジット決済」を選択しました。

②区分の設定 ※重要 再確認してください。

区分は「NISA積立投資枠」を選択しましょう。

まちがっても「NISA成長投資枠」を選択しないようにご注意ください。

③積立指定日 毎月 1日 ※設定済み

④分配金コース:再投資型か 受取型か?

⇒「再投資型」の方が「新NISA制度の簿価残高方式」と相性が良いです。

※注意 受取型では、自分で再度、金融商品を購入した場合、投資枠を消化してしまいますので「再投資」型がおススメです。

つみたて投資で「ドル・コスト平均法」を実践しよう

投資歴ゼロの方は、出来るだけ「簡単に・低いリスク・自動再投資」を実現できる「つみたて投資」の金融商品が最適です。

それは「金融商品」を選択・購入するだけで、あとは自動で対応してくれるからです。

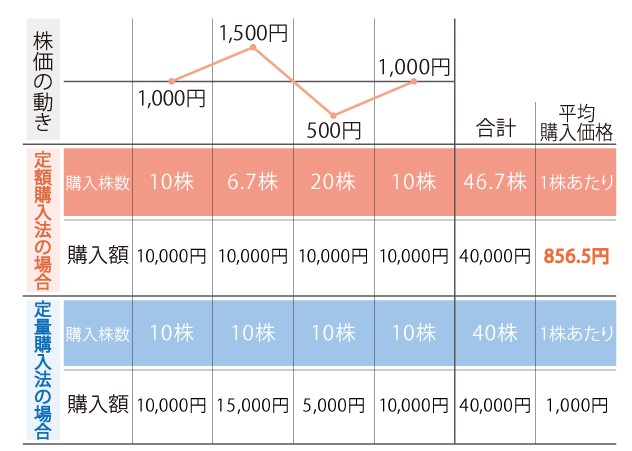

ドル・コスト平均法とは

ドル・コスト平均法を日本語役にすると「定額購入法」となります。

上記の表で「定額購入法」と「定量購入法」を比べた場合、平均購入単価を「低く」抑えられる可能性が大きくなります。

同時に、仮に毎月購入する際、「同じ金額だけ購入する=定額購入法」のほうが購入資金を準備しやすいのも最大のメリットです。

以上、ほったらかしの簡単運用方法、これが「ドル・コスト平均法」を活用した「つみたて投資」が初心者の方にはおススメです。

まずは少額から投資を・・

投資は、実際に参加してみなければ、当然、投資の果実を得ることが出来ません。

ただし必ずしも「投資知識」と「投資歴」が高ければ、投資運用益が得られるわけではありません。

普段より、投資先の金額の上下を把握するより、長年、ほったらかしの「積立投資」の方が運用成績が高いことあります。

それは、以下の2点で立証されてます。

株価は常に変動するもの

初心者の方や、逆に投資履歴が長い方に見られるのが「株価暴落」による「狼狽売り」「銘柄入替」を実施してしまいます。

その「売買」を繰り返すほど、手数料が多くなり結果、「薄利多売」の状態となってしまいます。

株式はインフレに相性が良い投資先である。

今までの日本は、あまりにも長い期間 約30年に渡り「デフレ状態」でありました。

そのため、日本株は長い期間、低迷期を経験した結果、昨年まで「値上がり益」が実現することが難しい時期でした。

普通、どこの国でも全世界共通ですが、物価は長期的に見た場合、高くなります。

そのため、仮に30年前に購入した株式であれば、運用益がほぼ100%確実に享受できるはずですが、極たまに不幸な時代を迎えることがあります。

一例と上げれば、①「1929年9月アメリカ市場より発生した世界大恐慌」⇒回復まで15年間を要する

②「1989年日本市場 バブル崩壊」⇒34年経過しているがいまだ高値更新できず。

最後に今の株式相場・円相場を考えた場合

今の日本は「適温相場」の状態です。その原因は以下の要因が考えられます。

①円安により「外国人投資家」が、日本株を安く購入できる。

②米国 金利高値圏・日本 ゼロ金利の政策による金利差での「円安状態」

その上で、日本市場の売買動向を確認すると、海外投資家比率が約7割を超えております。

「内閣府ホームページ 今週の指標 No.1313 ※2023年6月」より。

そのため、外国人投資家が投資が増えている時期は、日本株「日経平均」が高くなる傾向がありますので、その動向に注意が必要です。

海外投資家とその他部門の売買動向

海外投資家とその他部門の売買動向は、下記のHPで確認できます。

引用:海外投資家とその他部門の売買動向 参照

2023年11月末時点では、まだまだ外国人投資家の購入意欲は高いように思われます。

つまり日経平均株価が「高止まり」している状態です。

2024年は、全世界的に見るとインフレが落ち着き「金利を下げる」時期を迎える年になります。

この株価が上昇後の「金利を下げる」時期は、かなりの確率で「株価が暴落」する時期です。

主要先進国で株価暴落する時は、100%日本株も暴落します。

それは、先に挙げた「日本市場の売買取引高の7割」が外国人投資家だからです。

主要先進国で株価暴落した場合、外国人投資家は含み益がある「日本株」を売却し、その損失を補填しようとします。

その場合、株価が下がりますが、この値下がりを起点に、日本の個人投資家、法人、証券会社も「売り」に転じ、「売りが売りを呼ぶ」暴落となるのです。

同時に為替相場では「円安から円高」に転じますので、さらに日本株が下がる危険性が高まるのです。

本格的な投資は、その暴落待ちを。

そのため、2024年より始まる「新NISA制度」が開始されますが投資に投じる金額は、ほどほどにしましょう。

一端、株価が暴落すると回復までに時間を要します。

いまは、少額投資に徹し「現金」保有を維持しましょう。

いずれにしても、2024年の投資は、かなり難しい局面を迎える可能性が歴史的に見ても高いと思われます。

投資は慎重に、しかし少額投資で確実に投資(新NISA)へ参加するようにしましょう。

追伸 YouTube「健康編」の更新アップしております。

筆者は、只今体質改善中です。11月の改善結果を報告しております。

定量購入法の場合、毎月、購入する金額に「バラつき」が生じ購入資金の管理が必要になります。